Kamatszintek meghatározásakor a gazdaságban fontos különbséget tennünk nominális és reál kamatlábak között; míg előbbi a reál kamatlábból és a várt inflációs rátából tevődik össze, úgy utóbbi a pénz valós árát tükrözi.

Annak alátámasztására, hogy a piacok Európában, pontosabban az eurós kötvénypiacon valóban az inflációt kezdték el beárazni, két példát is lehet hozni. Az egyik a német állampapír aukciós hozamok alakulása. A hét elején kibocsátásra került inflációhoz kötött 10 éves német kötvény -0,6 százalékos, míg a fix kupont fizető 10 éves papírok +0,65 százalékos hozam mellett találtak gazdára. A piaci konszenzus ezek szerint 1,25 százalékos éves inflációt vár jelenleg a következő 10 évre.

A legutóbbi inflációs felmérések egybevágnak a piaci várakozásokkal, az eurózónás infláció valóban gyorsul, éves alapon visszatért a deflációs zónából 0 százelékra, míg havi, évesítetlen alapon 0,24 százelékos emelekdést mutattak az árindexek áprilisban.

A második példa, egy ennél összetettebb, elméleti közgazdaságon alapuló vizsgálatra épülő alátámasztása a fenti elméletnek, miszerint jelenleg az infláció beárazása megy. A klasszikus közgazdaságtanban a pénz iránti kereslet/kínálat befolyásolja a likviditás valós árát, azaz a reál kamatot. Míg a pénznyomtatás miatt a pénzkínálat jelenleg bővül, addig keresleti oldalon a kereslet inkább csökkeni látszik rövidtávon.

Ezt a következő faktorokból lehet következtetni: a reál GDP lassabb ütemben növekedett, mint a reál (inflációval igazított) pénzkínálat. Azaz, hogy ugyan akkora reálkértékben kereskedjen a gazdaság már jóval több, szintén reálértéken vett pénz áll rendelkezésére. Azaz a tranzakciók megtörténtekor még mindig pénz marad a gazdasági szereplők zsebébe.

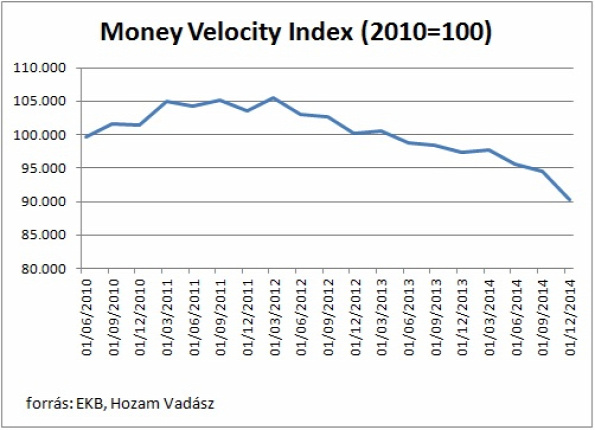

A másik faktor a pénz forgási sebessége, mely alatt azt vesszük számításba, hogy átlagban, hányszor cserél gazdát a pénz. A forgási sebesség szintén csökken, ami szintén alátámasztja azt, hogy a kívánt tranzakciók után elköltetlen pénz marad a gazdaságnál.

Bill Gross, a Janus Capital kötvényportfólió kezelője, aki híres kötvénypiaci jó meglátásairól, most is meglátta a lehetőséget a piacokon. Április közepén nyilatkozott úgy, hogy az európai kötvénypiac minden befektető életének shortját rejtegeti. Néhány nappal később el is kezdődött az őrült hozamemelkedés.

Az egyetlen probléma, hogy egy Gross nem játszotta meg. Bár pontos adat nincs, a március 31. portfólió összetétel szerint (Forrás: Morningstar) nettó 44 százalékos long kötvény kitettsége volt az alapnak, melynek összetétele 1:2-höz tartalmazott hosszú, illetve rövid lejáratú papírokat. Április végén egy befektetői konferencián úgy nyilatkozott, hogy ő nyár végéig nem várta a kamatszintek megugrását, addig inkább egy csendes oldalazásra számíott.

Azért így is van tanulság: az alap majdnem fele készpénz volt a legutolsó, első negyedéves beszámoló szerint. Azt valóban csak találgatni lehet, hogy április első napjaiban nem változtatott e kitettségén Gross. Egy dolog azonban biztos: készpénzt/likvid eszközt mindig tartsunk portfóliónkba, hiszen ha nem tartunk az azt jelenti, hogy nem lesz jobb pozícióra lehetőség, mint amit már felvettünk.

Utolsó kommentek