A válságot megelőzően Európán belül a legtöbb gazdaság folyófizetési mérleg hiány mellett működött, ám a válságot követően ennek kiigazítására volt szükség. Gyakorlatilag ugyan úgy kell ezt elképzelni, mind az egyes háztartások pénzügyeit. Azt fogyaszthatom, amit megtermelek, illetve amennyiben ezt túl akarom lépni, hitelt kell felvennem. Kitől veszek fel hitelt? Azoktól, akik kevesebbet fogyasztanak, mint termelnek, azaz megtakarítással rendelkeznek. Gazdaságokra visszafordítva, a folyófizetési mérleg többlettel rendelkező, jellemzően fejlődő és olajtermelő államok, hitelezték/hitelezik a többieket.

A következő elem, amit vizsgálnunk kell, hogy miért teheti meg valaki, hogy éveken át hitelből fogyasszon. A válasz az, hogy amíg a termelés legalább ilyen mértékben növekszik addig nincs semmi gond. Ha a tartozásom mellett a jövedelmem is kétszeresére duzzadt ugyan ott tartok. Ezt akkor se felejtsük el, ha azt olvassuk valahol, hogy az adott állam nem is építette le az adósságát, mert számszerűleg növekedett. Érdemes mindig a termeléshez (GDP) mért adatokkal foglalkozni.

Az eredeti témához visszatérve: az Európai gazdaságok hitelből fogyasztanak, majd jön egy sub-prime és egy euró válság. A hitelezési hajlandóság és a növekedési pálya egyaránt visszaesik, máris nem fenntartható a modell.

Míg az amerikai és angol jegybankok egyből elkezdték ők maguk felvásárolni a kötvényeket addig Európa többi részén nem volt ilyen törekvés. Azon kívül, hogy a hitelezést vissza tudták állítani, majd fenn tudták tartani, a deviza leértékelésével a külkereskedelmi mérlegekre is pozitív hatást tudtak gyakorolni. Most az dollár épp ennek ellenkezőjét szenvedi el.

Európában a problémás periféria gazdaságok (Spanyolok, Portugálok, Olaszok, Írek, de még a Görögök is) pozitívra tudták fordítni a mérleg nyelvét, míg utóbbi még mindig hiánnyal küzd, de pozitív trendet mutatott fel. A másik nagy térség a fejlődő Európa, ahol a magyar gazdaságon kívül a román és szlovák tudta még megfordítani mérlegét a válság évei alatt.

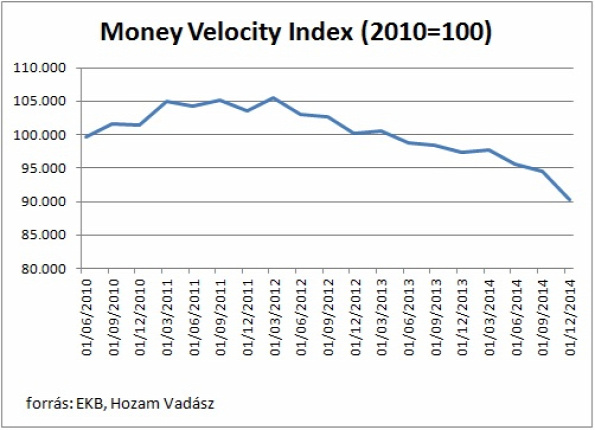

Érdekes megfigyelni, hogy a pénznyomtatás hiányában a kiigazításnak komoly nyoma maradt a térség hitelezési teljesítményében. Ugyanakkor, a negatív külker mérlegek hiányában a fejlődő országok saját magukat kezdték el kitömni pénzzel.

Bár a kiigazítások már jóformán végbe mentek, a hitelezés még nem állt talpra, amivel egyik oldalról magyarázható az öreg kontinens eddigi alulteljesítése, és piacainak (máig kitartó) relatív alacsony értékeltsége. Az EKB pénzpumpa beindítása, és az euró gyengítése azonban a folyó fizetési mérlegekre is további pozitív hatással lehet. A mostani gyengélkedés az első negyedéves fellendülés után két okkal is alátámasztható.

Az első a bizonytalan politikai hangulat (brit kilépés esélyei, görög adósság helyzete, spanyol és lengyel választások az évben). Másodjára még mindig maradtak negatív mérleggel rendelkező államok az Euró zónán belül, köztük Franciaország, ahol a külkereskedelemben egy U alakú pálya valószínűsíthető, hiszen rövidtávon a gyengülő deviza csak mélyíti a hiányt.

Nem kizárt, hogy ha a politikai parák kifutnak, illetve a hitelezés valóban elindul, a gyenge euró, és amúgy is jól álló európai külkermérlegeknek köszönhetően visszatér a növekedés a piacokra.

Utolsó kommentek