Az elkövetkező néhány hónap kritikus lehet a befektetések világában. A FED valószínűleg befejezi eszközvásárlási programját az év közepére, napvilágot láttak olyan híresztelések, hogy a Görög állam már az év második felétől bocsáthat ki 5 éves állampapírokat, számos alap felülsúlyozta vállalati kötvény portfolioját. Egyértelműen a kötvények játszották a főszerepet az év első negyedévében, és úgy látszik meg is maradnak a figyelem középpontjába. A kérdés csak az, merre tovább?

A FED lassítás hatásai

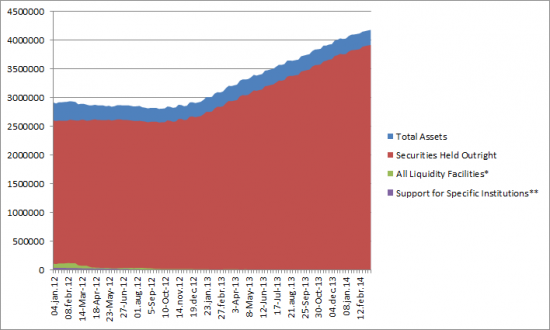

A FED, mint valószínűleg mindenki tudja már, havi 10 milliárd dollárral csökkenti eszközvásárlási programját 2013 decemberétől kezdve. 85 milliárdos mértékről indulva ez azt jelenti, hogy ha nem változtatnak a politikán akkor júliusra teljesen elzárhatják a pénzcsapokat. Ez minden bizonnyal egy piaci átsúlyozást és korrekciót jelent egyes eszközosztályok (leginkább részvény és kötvény piacokat) figyelembe véve. A program indulásakor a FED vásárlása gyakorlatilag kiszorította a kötvény piacról az érdeklődőket, akik így kénytelenek voltak más, kockázatosabb eszközök felé elmozdulni. Ennek a többlet keresletnek volt köszönhető a tőzsdei indexek gyors növekedése, így nem kizárt, hogy az ár-apály elvét követve korrekciót is okozhat a hatás eltűnése. Nem véletlen, hogy míg a bevezetés hirtelen sokk volt, addig a lassítást előre meghatározott mértékkel végzik.

Az "apály" ideje alatt a kevésbé kockázat kedvelők valószínűleg eggyel visszafelé fognak elmozdulni. A következő állomás a vállalti kötvények piaca. Itt igen körültekintőnek kell lennie befektetőnknek, hiszen az igazán nagy pénzeket már átmozgatták ide, ám még mindig van tér további hozam csökkenésre. Természetesen vállalati kötvények között is van különbség, így például egy EU vagy USA kötvény kockázata átlagban kisebb, mint egy feltörekvő piacé.

Olyan pszichológiai faktorokat is számításba kell venni, mint a többlet likviditás megszűnésétől való félelem, mely az eszközvásárlási program teljes leállításánál fog tetőzni, illetve a kockázati konformáció. Utóbbi alatt azt értjük, hogy az ideiglenesen kockázatosabb eszközökbe fektetők közül a pozitív tapasztalat hatására többen maradhatnak ezeknél az eszközöknél, torzítva ezzel az ár-apály mechanizmust.

FED eszközök növekedésének lassulása:

FED eszközök növekedésének lassulása:

forrás: federalreserve.gov

A piaci forrásbevonás és hátrányai

Görögország kötvénypiaca újra éledezni kezdett. A Piraeus Bank, amely a legnagyobb görög bank a mérlegfőösszeget tekintve, március 18.-án 500 millió euró értékben bocsátott ki kötvényeket. A kötvényekre hatszoros túljegyzés volt, holott névértékre vetített hozama csupán 5% a papírnak. A banknak 2013-ban 1,7 milliárdos adózás előtti eredménye volt, szemben a 2012-es 1,1 milliárdos veszteséggel, tavaly júniusban 7,3 milliárd euróval növelték tőkéjét, melyet a 170 milliárdos EU és IMF segélycsomagból allokálták a bankra. Mi ezek között az összefüggés? A piaci forrásbevonásánál egy igen fontos tényezővel kell számolni a hitelt felvevőnek és hitelezőnek is, ez pedig az erkölcsi kockázat. A hitelezőnek ez egy plusz kockázat, míg a felvevőnek ennek megfelelően egy költség sáv, amit meg kell téríteni hitelezője felé. Legtöbbször, amikor azt mondjuk "beárazza a piac" arra gondolunk, hogy az erkölcsi kockázatot árazzák be, vagyis azt, hogy kire is bízzuk a pénzünket. Úgy tűnik a Piraeus esetében e fenti intézkedések elegendőnek bizonyultak az relatíve alacsony kockázati felár eléréséhez.

A Görög állam szintén visszatérhet a tőkepiacokra ebben az évben. Holott 3 és 6 hónapos kötvényaukciókra már került sor az elmúlt hónapokban (míg a rövid futamidő ellenére is viszonylag magas kockázati felár mellett) több görög forrás is megemlítette egy 2014-es 5 éves futamidejű 1,5-2 milliárd euró értékű kötvénysorozat kibocsátását. Hivatalos bejelentés még nem történt, egyenlőre csak lehetséges koncepcióként kezelik a hírt. Itt szintén kérdéses, hogy a fentebb említett okok kapcsán hogy alakul a kockázati étvágy, bár azt erősen befolyásolhatják a tartósan alacsony kamatszintek is.

A visszatérés lehetősége egy valamit biztosan indikál: a kockázati szintek elértek egy olyan szintet, hogy a Görög állam elgondolkodhasson az EU, IMF párostól való függetlenedésről. Miért függetlenedés? Semmilyen ideológiát vagy nemzeti érzelmet nem veszünk itt számításba. Arról beszélünk ilyenkor, hogy az EU és IMF kölcsönök mellé bizonyos kötelezettségek is jártak/járnak, melyekkel a két szervezet pontosan az erkölcsi kockázatot igyekszik csökkenteni. Ezért is lehet a Monetáris Alaptól a piacinál olcsóbb hitelhez jutni.

Miért van erre szükség?

Állami szinten. mint minden nyugati államnál az államháztartás fenntartása, és a fentebb írt politikai függetlenedés felé való elmozdulás miatt szükséges visszaállni a piaci finanszírozási formára. A görög kormány valószínűleg úgy értékeli, hogy már stabil annyira a gazdaság, hogy a fiskális önállósodás ne döntse romokba azt. A GDP-hez mért államadósság még így is magas, de csökkenő pályára állt: 170,3% (2012) ról 156,9 %-ra (2013) csökkent, holott a gazdaság még mindig negatív növekedést produkál! Ugyanakkor a deflációs nyomás alól kezd kikerülni a gazdaság (-2% CPI (2012); 0% CPI (2013)), ami jó hír az adósoknak, hiszen a reál kamatok csökkenek ezáltal.

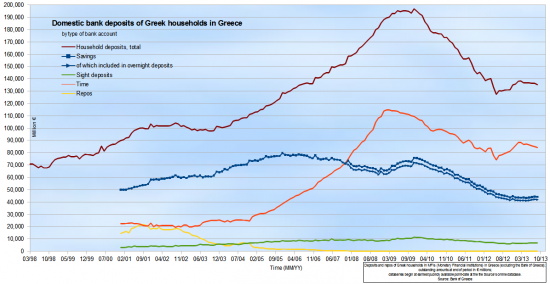

A pénzügyi rendszernél sorozatos tőkekivonást figyelhettünk meg a válság évei alatt, ezen elveszett források pótlása és ezáltal a befektetések növelése lehetnek a folyamat fő mozgatórugói.

Miért van erre szükség?

Állami szinten. mint minden nyugati államnál az államháztartás fenntartása, és a fentebb írt politikai függetlenedés felé való elmozdulás miatt szükséges visszaállni a piaci finanszírozási formára. A görög kormány valószínűleg úgy értékeli, hogy már stabil annyira a gazdaság, hogy a fiskális önállósodás ne döntse romokba azt. A GDP-hez mért államadósság még így is magas, de csökkenő pályára állt: 170,3% (2012) ról 156,9 %-ra (2013) csökkent, holott a gazdaság még mindig negatív növekedést produkál! Ugyanakkor a deflációs nyomás alól kezd kikerülni a gazdaság (-2% CPI (2012); 0% CPI (2013)), ami jó hír az adósoknak, hiszen a reál kamatok csökkenek ezáltal.

A pénzügyi rendszernél sorozatos tőkekivonást figyelhettünk meg a válság évei alatt, ezen elveszett források pótlása és ezáltal a befektetések növelése lehetnek a folyamat fő mozgatórugói.

forrás: Bank of Greece

Utolsó kommentek