Az előző cikkben a magyar államkötvényekről esett szó, mint befektetési alternatívák. Most egy kissé szélesebb körben beszélünk a kötvényekről, illetve arról, hogy mit érdemes tennünk, ha a betéti kamatok már kevesek, de csak mérsékelt kockázatot akarunk vállalni. A válasz nem lesz oly meglepő, ha valaki olvasta az előző bejegyzést.

Ne vegyünk magyar államkötvényt. Legalábbis ne most. A rövid papírok hozama történelmi mélyponton van. Hogy ez miért van? A globális hozamsivatagot a magyar kötvények is lekövették az elmúlt néhány évben, többszörös volt a túljelentkezés rövid papírokra. Hogy miért?

1.) Pénzügyi okok

A cégeknek, alapítványoknak, de még a befektetőknek is szükségük van likvid eszközökre. Ilyenkor redszerint az adott gazdaság szereplői az adott gazdaság államának rövid lejáratú kötvényeiből vásárolnak be: viszonylag likvid, van egy kis hozam, csődkockázat alacsony, nincs devizális kitettség.

Épp ezért nem volt meglepő az MNB 200 milliárdos pénznyomtatásának trükkje. Alapítványokat támogatott belőle, akik a nagykönyv szerint rövid papírokat vettek. Ezzel áttételesen fenntartották az alacsony hozamkörnyezetet.

2.) Kiszoruló külföldiek

Az MNB kéthetes kötvényét kéthetes betétre cserélte. Így a külföldi alapoknak más likvid eszköz után kellett nézniük. És visszaértünk az egyes ponthoz.

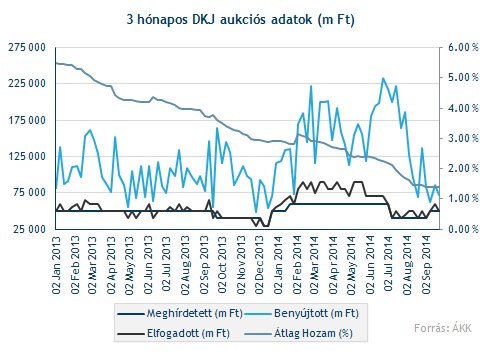

De meddig tartható ez? Már nem sokáig. A benyújtott mennyiség rohamosan csökken. Míg egy éve akár négy-ötszörös túljelentkezéssel bírkózott az ÁKK, addigra ma már csak másfél-kétszeres a túljegyzés. Az utóbbi hóapokban többször csak kis trükközéssel, a meghirdetett mennyiség alatti kibocsátással vont be forrást az államadósság kezelő, ezzel alacsonyan tartva a hozamokat.

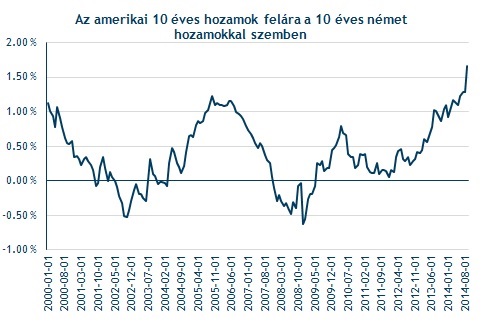

Az alacsonyabb kereslet az amerikai és angol jegybankok várható kamat emelésére vezethető vissza. Bár minket hagyománysaon inkább a kontinantális Európához áraznak, bizonyára akad több befektető is a világban, aki a 4-4,5 százalékos dollár hozamot fogja választani a 4-4,5 százalékos forint hozammal szemben. Nem csak a rosszabb adós besorolás, de már csak a devizális kitettség kockázatai miatt is. Érdekes azonban megfigyelni, hogy az európai és amerikai makro környezet eltávolodott egymástól, a növekedés hiánya miatt az európai parketteken mindenki őrülten vásárol az államkötvényekből.

Mit lehet tenni ilyenkor? Spekuláljunk az emelkedsére. Kötvények esetében a hozamok emelkedése káros az árfolyamra, így ha kötvényt veszünk közép távon veszíthetünk tőkénkből. Azonban a hozamok emelkedésére játszani vágyóknak nem kell egyből bonyolult short, vagy opciós ügyleteken törni a fejüket. Kisebb befektetőknek ezek a lehetőséget el sem érhetőek, vagy csak relatíve drágán.

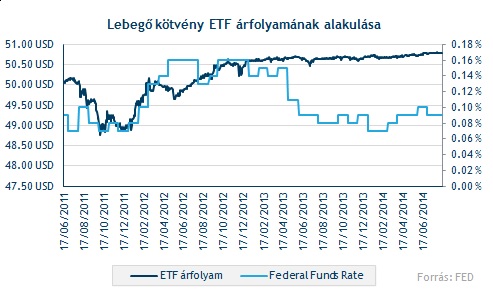

Egyszerűen vásárolhatunk „lebegő” dollár kötvényeket (floating bonds) ETF-eken (azaz befektetési alapokon) keresztül. Nevüket onnan kapták, hogy nem fix, hanem változó kamatozással rendelkeznek, egy bázis és a bázison felüli plusz kamatot vághatunk zsebre. (Forintnál pl. BUBOR + 2 százalék) Az olyan kötvények, amik a FED kamatszintjéhez vannak kötve az alapkamat megemelkedése utáni első kamatfizetés után automatikusan magasabb hozamot kínálnak. Ez az alacsony fix kamatozású kötvények környezetében rendkívül jó hatással lehet az árfolyamukra.

Utolsó kommentek