Mind a fiskális, mind monetáris oldalról volt izgalom a magyar piacon az elmúlt hetekben. Először kezdődött a 2016-os költségvetés kialakításával, ahol az egyjegyű SZJA végül nem valósult meg, a szektorális különadók még évekig velünk maradnak a tervek szerint, illetve az államháztartási hiány körül is voltak fejlemények. A napokban pedig az MNB örvendeztette meg a pénzügyi piac szereplőit a kéthetes jegybanki betét átalakításával.

Azon felül, hogy több belengetett adócsökkentés nem valósult meg, vagy csak részben valósult meg, az államháztartási hiány szabályozásában voltak érdekes változások. Az jövő évi költségvetési hiány ugyanis nem volt összeegyeztethető az alkalmazott, Matolcsy-féle adósságképlettel. A törvénykezés ezt annyival módosította, hogyha a tervezett infláció és GDP növekedés együttesen nem éri el a 3 százalékot, akkor az államháztartási hiánynak legalább 0,1 százalékkal csökkennie kell (azaz ilyen helyzetben kell alkalmazni az adósságképletet).

Ez azért érdekes, mivel ha a fiskális rendszer gazdaság stabilizáló szerepet kívánna betölteni (recesszióban gyorsít, túlfűtött állapotban visszafog), épp ellentétes intézkedéseket kéne hozni. Fellendüléskor leépíteni az adóssághegyet, míg visszafogott növekedés vagy recesszió esetén nem még jobban behúzni a kéziféket, de ösztönözni a gazdaságot.

A másik érdekesség a magyar adórendszerben a kvázi regresszív adózás. A fogalom alatt önmagában azt kell érteni, hogy a magasabb jövedelemmel rendelkezők alacsonyabb adókulccsal adóznak. Bár nálunk ez elméletileg nem áll fenn, a gyakorlatban mást lehet látni. Alapvetően arra a sokat hangoztatott alapelvre gondolok, hogy „Magyarországon nem a jövedelmet, hanem a fogyasztást terhelik igazán adók”.

Míg az SZJA kulcson így is vágtak egy százalékot a tervezetben, úgy a fogyasztási adók, például ÁFA (kivéve a sertéshúsét) maradnak régen megszokott, világbajnok 27 százalékon. Ezt úgy érdemes összevetni a vagyoni helyzettel, hogy egy alacsonyabb jövedelmű háztartás keresetének magasabb hányadát költi el, vagy költi el itthon, mint egy magasabb jövedelemmel bíró társa. Azaz effektíven, jövedelemhez viszonyítva az alacsonyabb jövedelemmel rendelkezők magasabb adóhányaddal rendelkeznek.

Ez ugyancsak a stabilizáció ellentéte (de legalább összhangban van a költségvetési gondolkodással), ha nő az átlag kereslet, csökken az effektív adókulcs; amikor recesszió van, magasabb effektív adókulcsot alkalmaznak az adózókra.

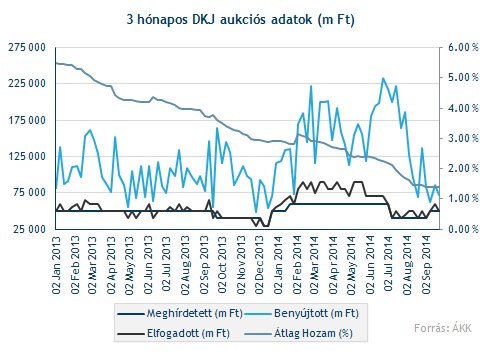

Monetáris oldalon az MNB, tegnapi bejelentésével, az állampapírpiaci hozamok csökkentését célozta meg. A kéthetes betéti állományát aukciós alapokra helyezi át, a hozamot pedig a mindenkori alapkamat (ami ezentúl a 3 hónapos betét hozamát jelöli) és az overnight lábak minimuma között (alapkamat – 100 bp) közé szorítják be. Ezzel jelenleg a hazai bankoktól szeretnének mint egy 4000 milliárd forintot átterelni a kéthetes betétekből, preferáltan állampapírokba.

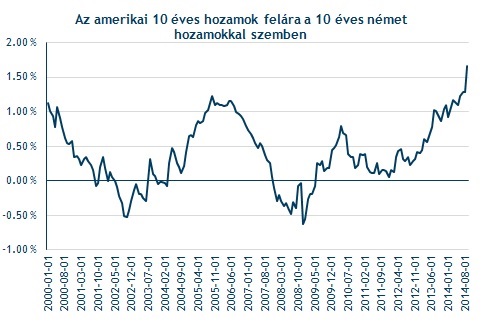

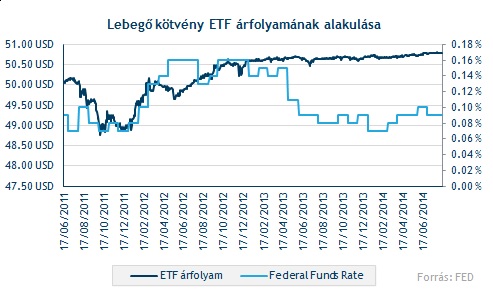

Ez a hozamok további csökkenését eredményezné, leginkább a rövid oldalon, ami megszűntetheti a magyar papírok carry trade (azaz hozam különbségre játszó) lehetőségét, pláne ha hozzávesszük az újra elinduló globális kötvényhozamok emelkedését. Ez egy forint eladási hullámot indíthat meg, tehát a stabilitás itt sem épp tetten érhető; bár az exportőrök nem feltétlenül szomorkodnak emiatt.

Ugyanakkor egyre inkább úgy tűnik, hogy sem infláció, sem devizák, sem kibocsátási rések, sem más szempontból nem érdeke a jegybanknak a stabilitás, inkább mint a kormány meghosszabbított keze működik, és végtelenítve ösztönöz, akkor is, amikor inkább megfontoltságra lenne szükség.

Utolsó kommentek