A kockázati prémiumról szóló írásunkban megemlítettük a P/E rátát, de a pontos magyarázat erre a cikkre maradt. Maguk a betűk az angol Price/Earnings kifejezést takarják, azaz Ár/Profit. Ez az arány azt hivatott mutatni, hogy egy egységnyi vételhez hány (pénz) egységnyi részvény tartozik. A pontos definíció valamivel egyszerűbb: részvényár/egy részvényre jutó éves bevétel. Itt fontos felhívnunk olvasóink figyelmét, hogy több különböző P/E aránypár is használatban van. Az "earnings" jelölheti a netto árbevételt, illetve van amelyik csak az üzemi eredményt veszi figyelembe. Mindkét esetben közös, hogy nem a kifizetendő osztalékot, ezáltal a részvény hozamát mutatja, de természetesen van hozzá köze, hiszen az osztalékot (HA fizetnek) az az évi eredményből illetve az előző évek eredménytartalékaiból fizethetik ki.

Hogy mit láthatunk ebből? Az egyes papírok túl vagy alul értékeltségét jól tükrözheti, hiszen minek után az éves bevételtől függ a fizetett osztalék is kapcsolatba hozható a részvény hozamával, illetve a cég értékével is. Elsősorban a részvények nem spekulációs célt szolgálnak. Ha történelmi távlatból nézzük a részvényeket azok semmi mások, mint hogy egyetlen vállalkozónak nem volt elegendő tőkéje ezért másokkal összeállva alapítottak tőkeigényes vállalkozásokat. Az kisebb cégek (Kft.-k Bt.-k) értéke ugyan így változik szinte naponta, csak kevésbé alkalmasak mindennapi kereskedésre, és éppen ebben rejlik a részvények nagyszerűsége. rendkívül leegyszerűsítik a tulajdonos váltást vagy új tulajdonosok bevonását, ezáltal alkalmassá téve a papírt a spekulációra.

Sokat emlegetett kérdés, hogy a spekuláció jó vagy rossz dolog. Saját meglátásom szerint egyik sem. A spekuláció tartja életbe a forgalmat a tőzsdéken, a spekuláció tükrözi azt, hogy a piac hogy árazza magát. A spekuláció csak egy gép, ami mér és életben tart, és mint minden gép olykor hiba csúszhat a számításaiba. Ez különösen igaz a spekulátorokra, akik a gépekkel ellentétben pszichológiai faktorokat is bevonnak az egyenletbe.

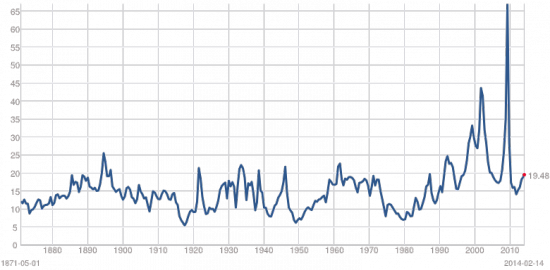

Eredeti témánkhoz visszatérve, a P/E mutató a potenciális tőkearányos megtérülést jelzi előre, mely esetben ha valamelyik papír esetében túl alacsony vagy magas akkor az a papír rosszul van árazva. Mit jelent a rosszul? Azt, hogy jelen piaci körülmények között rosszul. A makro adatok változása, a személyes és piaci meggyőződések mind alakíthatják ugyan annak az egy számnak a megítélését. Elsősorban arra kell figyelnünk, hogy mi lóg ki a sorból. A piac egészét vizsgálva is támpontként szolgálhat, hiszen jól megfigyelhető, hogy válságok előtt a keresletek visszaesése illetve a papírok amúgy is túlértékelt helyzete miatt az arány rohamosan nőni kezdett.

Az S&P 500 P/E mutatója

A Tesla Motors árfolyama

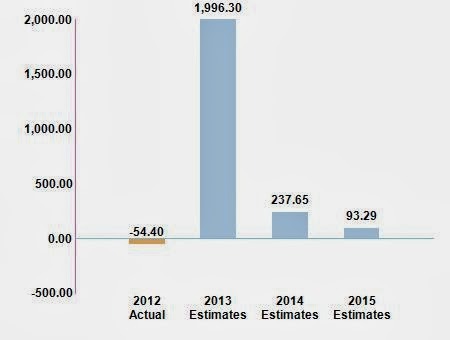

Hogy jelenkori példát hozzak érdemes megvizsgálni a Tesla Motors papírjait a fent felsorolt mutatók és szempontok alapján. A részvények ára hihetetlen emelkedésen ment át 12 hónap leforgása alatt. 40 dollárról 200 dollárig emelkedett az árfolyam, ám az értékesítések (habár meglepően jól alakultak) nem tudtak lépést tartani ekkora áremelkedéssel? A hosszabb távú befektetéseknél ezek a fundamentális adatok játszhatják a döntő szerepet, ezért érdemes odafigyelni rájuk; míg spekuláció esetében rövid távon semmi sem garantálja a piaci korrekciót, sőt lehet hogy újabb csúcsokra tör az árfolyam ezzel kistoppolva a shortosokat.

Az ilyen adatokra könnyű odafigyelni néhány egyszerű aránypár megvizsgálásával, mint ahogy mi is tesszük, illetve az elemzésünk piaci környezetbe való helyezésével. Mint az alábbi ábrákon láthatjuk jelenlegi szintjén rendkívül túlértékelt állapotot mutat a P/E arány. A 2013 évben átlagosan 1993,6 dollárt kellet befektetünk egyetlen dollárnyi érték előállításához. Ez 0,05% hozamnak felel meg, míg egyszerűen mondjuk amerikai kincstárjegyekbe fektetve éves 2-3% körül kereshettünk jóval alacsonyabb kockázat mellett. Persze lehet azt állítani, hogy a magas P/E mutató magyarázható azzal, hogy ez egy relatíve kockázat mentes vállalkozás a jövőbeni kilátásai miatt, ám azt kétlem, hogy 1/6 - 1/4 az esélye annak, hogy ők csődbe mennek, mint hogy az Egyesült Államok kormánya.

A Tesla P/E mutatója:

Innentől két forgatókönyvet tartok valószínűnek közép és hosszútávon. Vagy bejönnek a piaci várakozások és rohamosan nőni fognak az értékesítések, vagy egy árfolyamkorrekció megy végbe a Tesla részvényeivel, hogy egy "normális" P/E arány álljon be. Jelenleg az S&P 500 kompozit átlaha 19 körül mozog, míg NASDAQ átlaga valamivel magasabb 25-ös szintek körül. A Tesla a jelenlegi 1996 szintről a 237 szintre is csak 772 % forgalom növekedéssel süllyedne a jelenlegi piaci árakat figyelembe véve.

források: finance.yahoo.com ; nasdaq.com

Utolsó kommentek