A piacok túlárazottságának kérdése igen felkapott lett az utóbbi időben. A Nasdaq 5000 pont fölé emelkedett, valamint közelíti atörténelmi csúcsát. Az amerikai pareketten az S&P 500 valamint a Dow indexek is szinte hétről hétre döntenek új csúcsokat az elmúlt fél évben. A héten a londoni FTSE 100 index is történelmi csúcsot döntött. A német DAX index február utolsó hetén 11 000 pont felé emelkedett, amivel újabb fontos pszichológiai szintet vett be, a válság előtti történelmi csúcsát pedig még 2013 júniusában hagyta el!

Elképesztő rali van a világpiacokon, amit látszólag semmi nem indokol, a gazdasági növekedés prognózisai lassulnak (a kínai jegybank épp a hétvégén vágott kamatot és kezdett monetáris stimulusba), a nyersanyag árak még mindig alacsony szinten vannak, és az a fránya bérnyomás sem nagyon akar elindulni. Akkor mi mozgatja a piacokat? Sokak szerint a jegybankok pénznyomtatása fújja a lufit a tőke és pénzpiacokon. Figyelem, elképesztő grafikon dömping következik!

S&P 500:

DAX:

.jpg?full=1)

.jpg?full=1)

BUX:

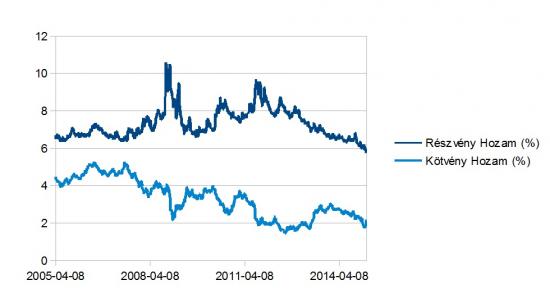

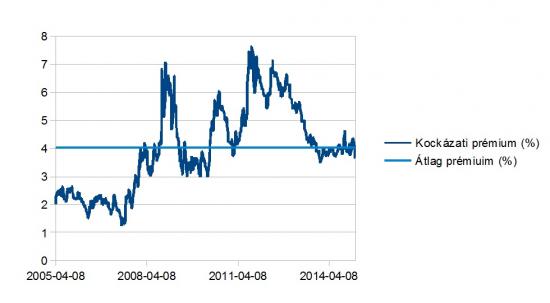

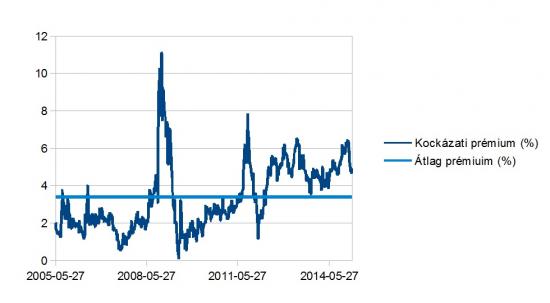

Az ábrák az S&P 500, DAX és BUX indexek árazását vizsgálják, először ábrázolva az adott gazdaság kötvény és részvény hozamait, majd a kettő közötti különbséget, azaz spread-et vizsgálva. A kötvény hozamokat tíz éves kötvényeken számoltam, mivel részvény esetében is érdemes ilyen időtávon belül gondolkozni. A részvények esetében az épp aktuális előretekintő P/E (price earnings) rátát vettem alapul, melyet százalékos megtérülésre számoltam át. A P/E rátáhot itt találhat plusz magyarázatot.

A grafikonokon egyételműen látszik, hogy az utóbbi 3 év mind három piac esetében a kötvény hozamok lekövetéséről szólt, viszonylag alacsony/sávos mozgással a kettő különbségében. A válság előtti szintet, ami egy jóéfeljett buborék mellett teljesült, bár közelítik az indexek nominális szinten, a különbség tekintetében még távol állunk tőle.

Mit jelent ez számunkra. A válság előtt a piacot a túlzott befektetési kedv hajtotta felfelé, klasszikus buborék eset. A befektetők elvakulttá váltak, biztonság érzetük megnőtt, és addig hajtották az árakat, míg azok 1-2 százalékra megközelítették az államkötvény hozamokat. Azaz 1-2 százalékos kockázati prémiumot elegendőnek tartottak!

Mindemellett ma inkább a laza monetáris feltételek tartják fenn a növekedést. Egész egyszerűen a jelenlegi kamatszintek mellett a kifizetett osztalékok ennyit érnek meg. Ergo, jelenleg az árakat nem a kockázati étvágy növekedése hajta, hanem hogy a befektetők mindent megvesznek, ami ad még valamennyi hozamot. Azonban mindezt az eddig megszokott kockázati árazások mellett!

Mi adja hát az alapot a növekedéshez? Az alacsony kamatszintek. Attól mert valami új csúcsra ment nem fog feltétlenül a következő pillanatban összeomlani, nem kell nyomni a csengőt. Egy kamatemelés viszont negatívan hathat az árazásra. Az egyetlen reményt adó faktor, hogy ha konzisztensek a vezető jegybankok, akkor addig nem szigorítanak a feltételeken, míg a növekedés el nem kezdődik, ami átveheti a piac mozgató szerepet.

Utolsó kommentek