A következő cikkben elsősorban az előző, kötvény piacokkal foglalkozó elemzést egészítjük ki, vizsgálva annak hatásait a főbb devizákra, illetve egyéb külső hatásokat is vizsgálni fogunk, mint például a lehetséges Japán válság, valamint a Bank of Japan monetáris politikája. Előbbinél azt a makrogazdasági modellt vizsgáljuk, melyet a bankok is alkalmaznak a határidős és opciós devizaárfolyamok meghatározásánál.

Hozam különbözetek és deviza árfolyamok

A tőkepiaci folyamatok közül magától értetődően csak azokat a folyamatokat érdemes vizsgálni, ahol a tőke saját gazdasági és piaci határain kívül keresi helyét a világban. Nem kell feltétlenül országhatárokban gondolkodnunk, elég például az Államadósság Kezelő Központ (ÁKK) által kibocsátott USD és EUR kötvénysorozatokra gondolnunk. Számos kisebb gazdaság kormánya alkalmazza a külföldi (elsősorban USD vagy Európa szomszédságában EUR) devizában denominált kötvények kibocsátását, ezáltal maguk a kormányok válhatnak deviza hitelessé. Ennek előnyeiről és hátrányairól itt olvashat bővebben.

A kötvények iránti kereslet-kínálat (mint minden más esetében is) meghatározza a kötvény árfolyamát, mely hatással van az adott kötvény hozamára. Az egyszerű közgazdasági elmélet szerint addig kellene a magasabb kamatok felé áramolnia a tőkének, míg a "market clearing", azaz piaci egyensúly be nem áll. Ilyen esetet vizsgálva a kamat különbözetek a következő matematikai összefüggés útján befolyásolják a deviza árfolyamokat:

1 + R1 = (1 + R2) * e / e'

ahol "R1" a hazai, "R2" a külföldi kamatlábakat, "e" a jelenlegi, " e' " pedig a jövőbeni devizakeresztet jelöli. Fenti egyenletünket átrendezve:

(1 + R1) / (1 + R2) = e / e'

Ezt az összefüggést használják a bankok határidős deviza árfolyamok meghatározásánál. (A vizuális magyarázatot

megtekintheti itt.) Mit árul el nekünk ez az egyenlet? Ha a kiinduló deviza (R

1, legyen az hazai vagy külföldi) kamata magasabb akkor a jövőbeni árfolyam kisebb lesz, ha megegyezik R

2-vel akkor a spot árfolyamot kapjuk, ha alacsonyabb akkor magasabb árat kell fizetnünk a jövőben. A bankok ekkor a deviza irányadó kamatlábával számolnak, így néhány kritikus tényezőt figyelmen kívül hagyhatnak: a vállalt kockázatok és az infláció. Az inflációval kiigazított reál kamatlábakra ugyan úgy áll a fenti összefüggés, csupán az (1+R) nominális kamatok el kell osztanunk (1 + i) - vel, ahol 'i' az infláció mértékét jelöli. A kockázati oldalt is figyelembe venni bonyolultabb, ott is alkalmazható az "egy egységinyi kockázatra" mekkora kamat jut, mely esetben egy kockázati hányadost kell bevennünk az egyenletbe annak finom hangolásához, ám ennek a módszernek a hátránya, hogy a kockázati kedv percek alatt változhat, így sosem kapunk valós értékeket.

Logikai, kevésbé elrugaszkodott és túlontúl egyszerű módon úgy lehet leírni a jelenséget, hogy idegen papír vételekor a papír és devizája iránt is többlet kereslet mutatkozik, árfolyamuk felfelé mozog, míg eladáskor mindkettőn túl kell adnia befektetőnknek, így áruk párhuzamosan lefelé fog korrigálni.

A kötvény kibocsátások hatásai - EUR/USD

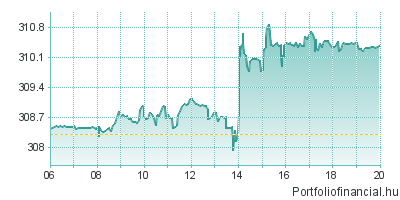

Előző cikkünkben megemlítettük a FED lassítási politikáját, valamint az Európai kötvény piac bővülését a Görög magán és közszféra újra piacra lépésének következményeként. Előbbiből következik, hogy a dollárt gyengítő hatások megszűnnek és az amerikai államkötvény piac is visszakerül piaci árazásba. Ám mielőtt ez bekövetkezne közel 200 milliárdnyi friss dollár fog a piacra kerülni, mely keresni fogja helyét világban, így a relatíve pozitív kockázati kedv még fenn maradhat a következő fél évben. A kockázati étvágy csökkenésével az amerikai kis befektetők nagy része, illetve a biztonságra vágyó külföldiek jelentős része is valószínűleg kiszáll a kockázatosabb termékekből, és újra az USA állampapírpiacán kezd befektetési tevékenységbe. Ez a kockázatos eszközök (mint például leendő/meglévő görög papírok) növekedését majd esését jelentené, magával rántva az EUR/USD devizapárt. Feltehetően nem véletlen, hogy a Görög pletykák fél év utáni kibocsátásról beszélnek, amely időszakba már egy letisztultabb képet kapunk a piacokról és a tapering befejezésének hatásairól. Annyi bizonyos, hogy egy kedvező görög kibocsátás tovább erősíthetné a már így is magasan járó EUR/USD árfolyamot.

forrás: finance.yahoo.com

Japán Yen

A japán yen kiemelt figyelmet érdemel a következő néhány hónapban. A Bank of Japan egy éve kezdte yen kibocsátási programját, melynek célja a deflációs nyomás leküzdése és a gazdasági növekedés beindítása a yen gyengülésén keresztül. Bár az egy év alatt a yennek sikerült a 80-as szintről a 100 szint fölé gyengülnie a dollárral szemben, az elmúlt néhány hónapban megrekedt az árfolyam a 95-105 szintek között. A gazdaság is csak lassú ütemben bővül (2,6 % év/év alapon 2013-ban), a válság előtti szinteket még mindig nem érte el a reál GDP.

Ám ennél egy sokkal égetőbb probléma a Japán gazdaságra nézve az államadósság hatalmas mérete (227% GDP-hez mért adósság 2013 végén!!), melynek megnövekedő kamatterhei romba dönthetik az államháztartást. (Részletesebb beszámolót

itt találja)

2014 minden szempontból turbulens év lesz a devizákat tekintve, rengeteg világpiaci változás megy végbe a következő 3 negyedévben, év végére pedig kiderülhet, hogy sikerenek mondható e a fejlett gazdaságok válságkezelése.

forrás: finance.yahoo.com

Utolsó kommentek