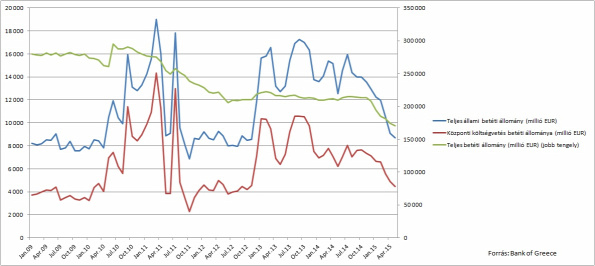

A tárgyalások során az Európai Központi Bank folyamatosan lélegeztető gépen tartotta a görög bankrendszert. Az eddigi rohamos betétkivonások miatt 85 milliárd euró került a görög gazdaságba az EKB jóvoltából.

A január 22.-én bejelentett mennyiségi lazítási programjában az EKB kivételezett Görögországgal, lévén hogy nem tudnak megfelelő fedezetet biztosítani. Azonban úgy tűnik egy másik módszerrel mégis sikerült hasonló célt érni, habár ez inkább hosszú távon érezteti hatását a jelenlegi bizonytalan helyzet miatt.

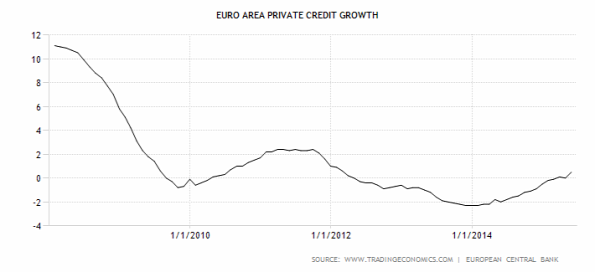

A „hagyományos” mennyiségi lazítás alapelve: a bankrendszertől államkötvényt vásárol a jegybank. A bankrendszer likviditása megnő, az így kapott plusz likviditást pedig olcsón hajlandóak kihelyezni a piacokra. Az alacsony kamatkörnyezet miatt a reálgazdaság szereplőinek hitelfelvételi hajlandósága megnő, melyből vagy beruháznak, vagy (tartós) fogyasztási cikkeket vásárolnak belőle. Előbbinek csak akkor van értelme, ha van a beruházás által előállított termékre fizetőképes kereslet, míg az utóbbira az infláció szolgálhat motiváló erőként. (Az előrehozott fogyasztás ára a kamat, viszont az árromlást meg lehet spórolni rajta)

Sokszor éri a hagyományos módszert az a kritika, hogy a bankrendszer helyett a lakosság zsebét kéne kitömni, hiszen az „ingyen pénznél” bármilyen reálhozam magasabb, így hitelfelvétel újtán kapott pénz sosem érhet el azonos hatást. Bár a jelenlegi módszert így nem lehetne alkalmazni (a lakosság nem feltétlenül képes fedezetet biztosítani), de ez most részlet kérdés.

A görög gazdaság azonban úgy tűnik mégis meg tudta ezt valósítani. Habár mikro szemszögből ez nem minősíthető mennyiségi lazításnak, hiszen a betétesek látszólag azt kapják vissza, ami jogosan az övék, makro szemszögből más a helyzet. A betétesek pénzükhöz jutnak, tehát a likviditás visszakerül a lakossághoz, valamint a kihelyezett hiteleket sem kell visszahívni, hiszen a bankrendszer jelzáloglevelek formájában eladja azokat a központi banknak.

Végeredmény: a görög matracok és külföldi számák tele vannak euróval, a görög bankrendszerben nem állt be hitelválság, valamint az EKB kezd lenni Görögország legnagyobb jelzáloghitelezője. Az egyetlen kérdés, hogy görög recesszió, esetleg kilépés esetén, mit kezd az EKB a nyakán maradt hitelportfólióval, illetve azok leírása esetén az őt feltőkésítő tagállamok milyen szigort vezetnek be a jövőre nézve a központi likviditás szolgáltatásához.

Utolsó kommentek