Az amerikai államkötvény hozamok az inflációs várakozások csökkenéséről árulkodnak. Egyenlőre úgy tűnik, hogy hiába a gazdasági növekedés, a kinyomtatott dollár milliárdok, vagy a pozitív olaj sokk, a piacok hosszú távon is csökkentették várakozásukat.

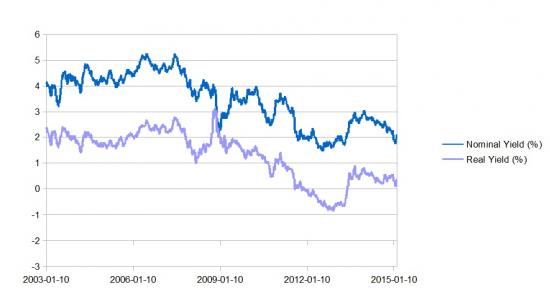

A következtetésre a tíz éves fix és infláció követő kötvény hozamok vizsgálata ad alapot. Míg a fix kamatok inkább a nominális kamatokat, addig az infláció követő kötvények hozamai a reál kamatlábakat tükrözik a makrogazdaságban. A kettő közötti különbség, azaz spreadből az árazott inflációt lehet kiolvasni.

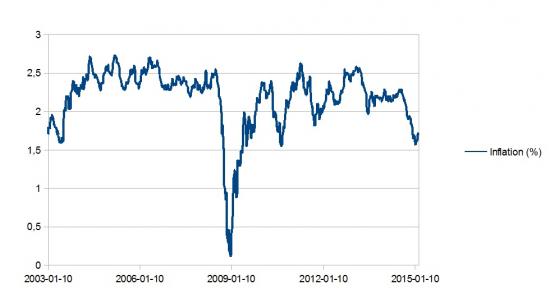

Érdekes megfigyelni, hogy az így számolt inflációs várakozások végig az 1,5-2,5 százalékos sávban mozogtak, jóval a pénznyomtatás megkezdése előtt. Ugyanakkor 2014 eleje óta újra fokozatosan csökkenő trendbe kezdett az index. Ez egybe vág a FED tapering, azaz a pénznyomda leállításának kezdetével. A következő sokk az olajár eséssel jött év közepén.

Az egyszeri inflációs hatások általában egy év alatt kikerülnek a számításból, hiszen jövőre már alacsonyabb olajárral számolják a bázist, a piac még így is hosszútávon is csökkentette a várakozásokat.

Utolsó kommentek