Aki tanult valaha alapszinten mikroökonómiát annak ismerős lehet, ha azt mondom, hogy közgazdasági szempontból a befektetett tőke megtérülését (ROI; Return On Investment) négy alapvető elemre lehet bontani: értékcsökkenés (D; depreciation) , a kockázat mentes megtérülés (PR; pure return) , kockázati prémium (RP; risk premium) és a közgazdasági profit (EP; Economic Profit). Ezen a négy elemből álló modell minden egyes befektetési formára alkalmazható, a termelő tőkétől az ingatlan és nyersanyag befektetéseken át egészen az értékpapírokig. Mi ebben a fejezetben a pénz és tőkepiacokra alkalmazott modellt fogjuk vizsgálni.

ROI = - D + PR + RP + EP

Mi az a "közgazdasági profit"?

A közgazdasági profit a könyvelési értelemben vett profit kiigazítva azzal a hozammal amit más tevékenység végzésével elérhettünk volna, közgazdasági szakkifejezéssel a haszon áldozat költséggel. Képlettel: Könyvelési Profit - Haszon Áldozat Költség = Közgazdasági profit

Példa: X vállalkozást folytatva könyvelési profitunk 100 Ft, míg Y értékpapírba fektetve csupán 60 Ft értünk volna el. Közgazdasági profitunk így: 100 - 60 = 40

Közgazdasági profit vizsgálásánál a legjobb, vagy ha olyan szerencsénk van, hogy azok mi voltunk akkor a második legjobb tőkére vetített megtérüléssel kell számolnunk, hogy valós képet kapjunk gazdasági teljesítményünkről.

A mi négy részből álló modellünkben, melyet a tőkearányos megtérülésre állítottunk fel a Közgazdasági profit lehet negatív, nulla vagy pozitív is.

A modell alkalmazása a tőke és pénzpiaci befektetésekre

A modell első eleme az értékcsökkenés, melyet a mi esetünkben maga a névértékre vetített infláció jelent. Ennek legmegfelelőbb kivédési technikája a részvény illetve ingatlanpiaci befektetés lehet, melyeknél nincs vagy nem névértéken folyik a tranzakció. Biztos védelmet ez sem jelent pénzünk számára, hiszen ezen eszközök árfolyamát egy sor különböző külső faktor is meghatározza, így lehet, hogy az ügyletünk lezártával így is mínuszban maradunk.

A második elem a kockázat mentes megtérülés. Ennek alapjául a betéti kamatok, állampapírpiaci hozamok (CDS, avagy csődkockázati felár nélkül kalkulálva), avagy pénzintézet esetében lehet maga a bankközi kamatláb.

Harmadik elemünk a kockázati prémium. Plusz kockázat vállalásáért a potenciális hozam is magasabb, ám ez rövid illetve közép távon nem minden esetben teljesül. Hosszútávon azonban elmondható, hogy a magasabb kockázat magasabb hozamokkal jár, így mondhatjuk, hogy egyenes arányosságban van a két "mennyiség".

Utolsó elemünk a fent megismert közgazdasági profit, melyet rendkívül bonyolult előre meghatározni. Pontos adatokat mindig csak azután tudunk, hogy valaminek a valószínűsége 1 lett, azaz már időben tekintve mögöttünk van. Mostani cikkünkben a harmadik pillérrel, azaz a kockázati prémiummal és annak alakulásával fogunk foglalkozni.

Kockázati prémium kereslet-kínálat elvén

Következő elméletünk bemutatásához egy egyszerű pénzpiaci példát veszünk szemléltetés gyanánt. Vegyünk egy kormányt, amely 100 USD névértékű értékpapírokat bocsát ki. A kezdeti kupon évi 5% kamatot fizet, és az irányadó kamatláb, vagy alapkamat, 3%-on áll, és nincs infláció, tehát minden nominális kamatláb egyben reál kamat is. Nézzük mi történik ha a prémium nagysága változik, ám a kockázati szintek konstansak maradnak.

Amennyiben az irányadó kamatot 2,5% csökkentik: kockázati prémiumunk 2%-ról 2,5%-ra növekedett, holott nem kell több kockázatot vállalni. Egy racionális alapokon működő piac azonnal elkezdené vásárolni ezeket a kötvényeket, hiszen a kockázati prémiummal együtt a bruttó tőkearányos megtérülés és növekszik (ROI= - D + PR + RP + EP). A kereslet ezáltal növekedne, az árat ezzel magasabbra hajtva. A vásárlás egészen addig folytatódna (minden egyéb tényező fixen tartásának feltétele mellett) amíg a kockázati prémium és a tőkearányos megtérülés vissza nem áll, eredeti 2% állapotába.

A kamatok emelésével épp ellenkező hatást érhetünk el, a kockázati prémium csökken, kevésbé vonzó lesz a piaci szereplőknek ez az eszköz, eladási hullámba kezdenek, így a kínálat oldalon mutatkozna többlet, ami az árak eséshez vezetne, egészen a kívánt szint visszaállásáig (többi külső tényezőt fixen tartva).

Következtetés: a kockázati prémium és árak egyenes, míg az irányadó kamatlábak és árak fordított arányosságban vannak egymással.

Aktuális példa: 2012-ben egyértelműen, de 2013-ban is még ott volt a slágertermékek között a kötvénypiaci befektetés. Sikerének kulcsa, a konstans, illetve csökkenő kockázati viszonyok, illetve csökkenő alapkamatok voltak. Mivel egyre alacsonyabb kuponokkal tudott az állam kötvényeket kibocsátani a korábbi magasabb névértékre vetített hozammal rendelkező papírok ára jelentős emelkedésen ment keresztül. A választások közeledtével, illetve azzal, hogy a jegybanknak nem maradt már túl sok helye a kamatvágásokra valószínűleg a kötvényindexek és árak emelkedése, ha csak átmenetileg is, de megtorpan, sőt akár még esésbe is kezdhet. Ezt a jelenséget láthattuk január második felében, amikor a bizonytalan piaci helyzet miatt a kereslet a magyar (és feltörekvő piaci) papír iránt igencsak megcsappant.

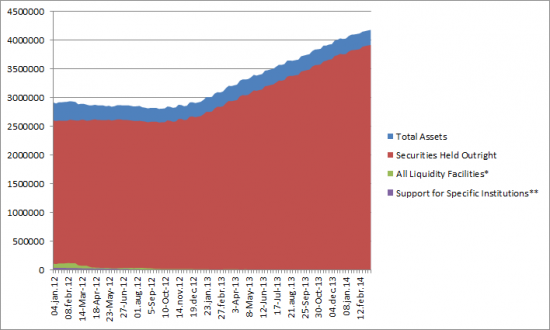

Az ábra a MAX index 2014 február 6.-i egyéves visszatekintő teljesítményét mutatja. Ábránkon jól látszik a a 2013 május végi illetve 2014 január végi/jelenlegi turbulens időszak, melyet a FED eszközvásárlási lassításának spekulációja és a tényleges eszközvásárlási lassítás okozott/okoz.

A kockázat változásával hasonló folyamatokat figyelhetünk meg. A kockázat növekedésével a kockázati prémium nem fizet elég vonzó potenciális hasznot a befektetőknek, így a papírok eladásába kezdenek, amíg a kívánt szintet el nem érik az árak csökkenése által.

A kockázati faktor csökkenésével magasabb a prémium, mint a minimális kívánt szint, így a papírok iránt nőni fog a kereslet, magasabbra helyezve ezzel a vételárat, egészen addig amíg a piac be nem árazza a kívánt szintet.

Következtetés: A kockázati szint és az árfolyamok fordított arányosságban állnak egymással.

Összefoglaló

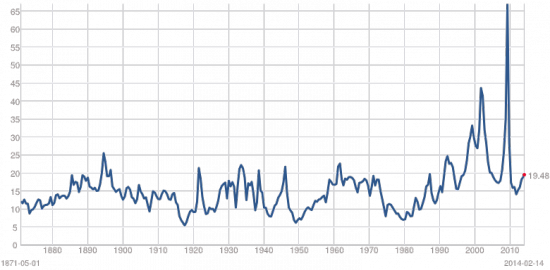

Az aktuális kockázati prémiumok és tőkearányos megtérülések szintje és változásai egyszerűen és viszonylag pontosan leírhatóak az egyszerű kereslet-kínálat elvét használva. Míg hitelviszonyt megtestesítő értékpapíroknál ezek könnyen mérhetőek a kamatszintek mérésével, addig a részvények esetében a P/E mutató (Price/Earings) használatával illetve opciók és határidős ügyleteknél egyszerű valószínűség számítással (bináris opciók) tudunk kalkulálni.

Érdemes továbbá megfigyelni, hogy az irányadó kamatok változása esetén a piac csupán leköveti az események, míg a kockázati faktor változásánál maga a piac végzi az eszköz beárazását, utóbbi esetünkben sosem lehetünk teljesen biztosak hol lesz a korrekció vége.

Utolsó kommentek