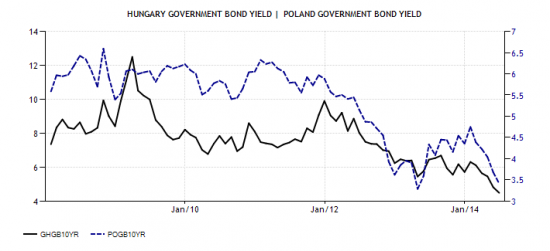

Az MNB előző kamatvágási ciklusa során, amikor 2012. augusztusa és 2014 júliusa között 7 százalékról 2,1 százalékra vágta vissza a jegybank az irányadó kamatrátát, rendkívül sokszor lehetett hallani, hogy pártoljunk el betéteintől. Az EKB monetáris lazításának hatására az MNB előtt is megnyílt a tér további kamatvágásokhoz, így pénzünkért még kevesebbet kaphatunk, mint eddig.

Az alatt, hogy megnyílt a tér az újabb kamatvágások előtt azt értjük, hogy a az EKB pénznyomtatási programja miatt a befektetők jobban kedvelik a forint befektetéseket az eurós lehetőségekkel szemben, hiszen itt még legalább valamicske kamatot kapnak a nulla eurós kamatkörnyezet mellett. Ez, és a pozitív külkereskedelmi mérleg, erősíti a forint iránti keresletet, ezért is tudott év eleji mélyrepüléséhez képest 300 EUR/HUF jegyzések alá erősödni a hazai fizetőeszköz.

Az erős forint ezzel ellentétben a jegybanknak nem érdeke. Bár konkrét árfolyam cél nincs a jegybanki kommunikáció szerint, a 3 százalékos inflációs célt szeretnék elérni, és jelenleg csupán -0,6 százalékon áll ez a mutató.

Az erős forint egyik oldalról olcsóvá teszi a külföldi termékeket a gazai fogyasztók számára, ami ismét lefelé húzná az inflációs mutatót. Másik oldaról a relatíve olcsó import, illetve drága export a másik oldalon a külkereskedelem eltolódását, a gazdasági teljesítmény visszaesését jelentené, ami úgyszintén a recesszió/defláció párosa felé húzná a gazdaságunkat.

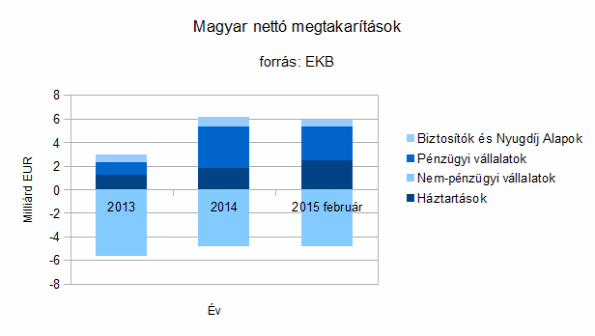

Épp ezért újabb kamatvágási ciklus következhet, amit még mindig 1,5 százeléknál várnak megállni, befektetéseinken újabb bő fél százalékos éves „veszteséget” könyvelhetünk el. Elméletben. A banki betéti kamatokat nagyban befolyásolhatja a bankközi és állampapírpiaci rátákon kívül a hitelek felé irányuló kereslet. Amennyiben hirtelen forrást kellene bevonni, úgy a betéti kamatok is ennek megfelelően emelkednének. Ilyenkor a bankok magunkhoz vonzzák az ügyfelek pénzét, melyből fedezni tudják a növekvő hitelállományt. Azonban a magyar piaci szereplők az elmúlt évek hónapok alatt nettó hitelfelvevőkből, nettó megtakarítókká váltak. A gazdaság tehát dúskál a likviditásban, melyet nem tud hova elhelyezni, így az akciós betétekre sincs sok remény.

|

Hitelek (mrd EUR) |

Teljes |

Háztartások |

Nem-pénzügyi vállalatok |

Pénzügyi vállalatok |

Biztosítók és Nyugdíj Alapok |

|

2013 |

48,9 |

23,1 |

22,5 |

3,3 |

0,0 |

|

2014 |

45,2 |

21,4 |

21,4 |

2,4 |

0,0 |

|

2015 február |

47,9 |

22,8 |

22,0 |

3,1 |

0,0 |

|

Betétek (mrd EUR) |

|||||

|

2013 |

46,3 |

24,3 |

16,9 |

4,4 |

0,7 |

|

2014 |

46,5 |

23,2 |

16,6 |

5,9 |

0,8 |

|

2015 február |

49,0 |

25,3 |

17,2 |

5,9 |

0,6 |

|

Nettó megtakarítások (mrd EUR) |

|||||

|

2013 |

-2,6 |

1,2 |

-5,6 |

1,1 |

0,7 |

|

2014 |

1,3 |

1,8 |

-4,8 |

3,5 |

0,8 |

|

2015 február |

1,1 |

2,5 |

-4,8 |

2,8 |

0,6 |

Forrás: EKB adatbázis

Nem éri meg kivárni sem. Megtakarításaink esetén egy év halasztással sohasem a sorban legelső, de legutolsó év kamatját veszítjük el. Azon évét, mely hosszú távon és kamatos kamattal számolva messze a legnagyobb hozammal kecsegtet.

Utolsó kommentek