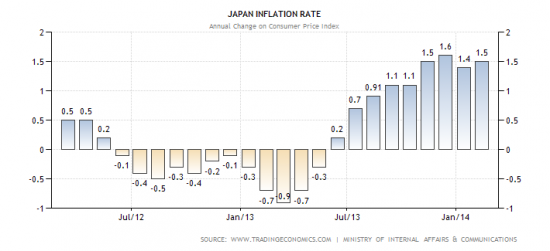

Egyik korábbi cikkünkben már rávilágítottunk a távol-keleti szigetországot fenyegető egyik legnagyobb veszélyre, ami egész egyszerűen a nominális kamatok megemelkedése. Ezt a veszélyt nem más idézi elő, mint a „sikeres” monetáris politika. Az infláció megemelkedése magával húzza a nominális kamatokat, a reál kamatok szintet tartásának érdekében, ezzel plusz terhet róva a kormány költségvetésére. Japánban olyannyira komoly a helyzet, hogy ha elérik a megcélzott 2% inflációs rátát a megemelkedett hozamok a költségvetés 100% emésztenék fel! A válságot követően azonban nem csak a Japán, de nyugati gazdaságok is hasonló csapdába estek.

Miért kellett igazán a lazítás?

Persze a jegybankárok és politikusok szeretnek arra rámutatni, hogy a megnövekedett pénzkínálat a fogyasztás és hitelezés beindítását szolgálja, ami kétség kívül fontos szempont, de van egy, még ennél is fontosabb faktor. Ez nem más mint a kormányok költségvetésének kordában tartása. A válságot követően a termelés visszaesésének következményeként a költségvetési keret is megcsappant, épp amikor a legnagyobb szükség lett volna rá az állami intervenciók véghezviteléhez. Ezt az apró problémát, és az elkövetkező évek hitelfelvételeinek problémáját orvosolták többek között a hozamok nevetségesen alacsonyra nyomásával. Így a kormányok továbbra is fenn tudták tartani a megszokott kiadási szinteket, illetve olcsón jutottak forráshoz a válság kezeléséhez is.

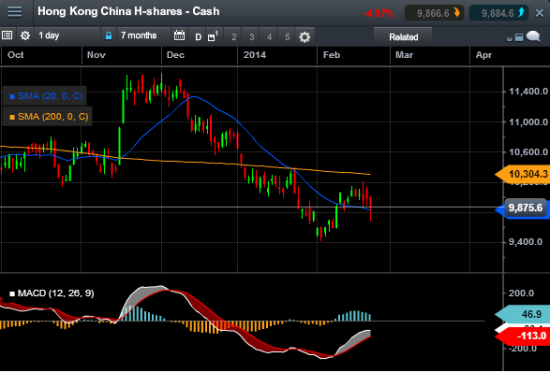

Az egyetlen probléma, hogy az adósság halmozásánál a kamatok változásának hatása (csak úgy, mintha piaci tőkeáttételről beszélnénk) multiplikálódik. Úgy lehet ezt legkönnyebben elképzelni, mintha egy magas falú alacsony alapterületű edényt kellene megtöltenünk. Ha alacsonyabbra vesszük a falat ugyan annyi folyadékkal szélesebb edényt is megtölthetünk. A gond ott kezdődik, amikor a falat (kamatszintek) már nem tudjuk tovább csökkenteni, az alapterület (felvett tőkeösszeg) pedig már óriásira nőtt. Ez az alacsony kamatszint ugyanakkor az inflációt is felpörgeti előbb-utóbb, amikor is a kamatszintek emelésére lesz szükség. Ám egy nagy alapterületű edénynél a fal kis emelése mellett is rengeteg folyadékra van szükség, hogy feltöltsük a kívánt szintig edényünket (visszafizessük tartozásunk).

A japán piacon kívül ugyan ezekkel a kihívásokkal szembesül az Egyesült Államok és az Egyesült Királyság is. Mindkét ország jegybankjának monetáris tanácsában előkerült már a kamat emelésének kérdése (az Egyesült Királyságban az ingatlan piac húzza magával az inflációs rátát, míg az USA-ban inkább a béremelkedések dominálnak az egyenletben). Az egyetlen hátulütő az utóbbi bő fél évtizedben felhalmozott óriási adóssághegy lehet, melynek költségeinek emelkedése óriási terheket róhat a köz és magánszférára egyaránt.

Utolsó kommentek