Mostani cikkünk, mint egy második részként tekinthető a március végi Rövid vs Hosszú kötvények írásunkhoz. Aki esetleg nem olvasta, a hosszú illetve rövid lejáratú kötvények közötti alapvető volatilitásbeli eltérés okát vizsgáltuk, mely egyszerűen a jelenérék vagy diszkontár számítás elméletével köthető össze. Érthetőbben: jelenérték számításnál az idő változó eltéréséből adódik.

100 / ( 1 + [ r * t ] ) = V

, ahol „r" az évesített nominális kamatot, „t” a hátralévő időt jelöli évben megadva; V pedig az angol value azaz érték szót jelöli. Cikkünk következtetése elsősorban a volt, hogy bizonytalan időkben jobban megéri rövid lejáratú kötvényeket vásárolni, mivel a hozamok emelkedését az idő tényező gyors százalékban mért változása ellensúlyozhatja. Most a kockázatosság szempontjából fogjuk megvizsgálni a két kategóriát.

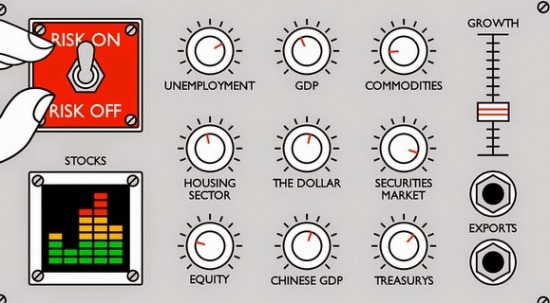

Itt az alapvető eltérést a piaci várakozások és biztonságérzet fogja teremteni, sokkal inkább pszichológiai mint sem matematikai alapokat kell figyelembe venni. Pozitív piaci környezetben a befektetők természetesen sokkal jobban favorizálják a magasabb kockázatú és hozamú befektetéseket, ezzel igen alacsonyra nyomva a hozamokat, mely nem mást jelent, mint hogy a piac alacsony kockázati felárat árazott be. Ez a „risk on” hangulat lehet pusztán a tömegpszichózis jele, változatlan fundamentumokkal. A hangulat romlásakor (risk off) sokan visszamenekülnek a biztonságos befektetésekhez, mely esetben az alacsonyabb hozamú biztonságos (rövid) kötvényeket vásárolják. Ezzel a két folyamattal még nem árultunk el nagy titkot.

A cél a portfolio megfelelő diverzifikációja, illetve a megfelelő arány megtalálása. A cél ugyanis: jó piaci környezetben a rövid felől a hosszú papírok felé folyhat a tőke, ekkor a volatilisebb papír ára felfelé, a kevésbé volatilis rövid kötvények ára pedig enyhén lefelé, egy helyben vagy kúszva felfele is mehet (a gyors idő tényező változás miatt). Itt nincs semmi komplikáció, rendkívül egyszerű bikapiaci helyzettel állunk szemben. A dolog ott kezd érdekessé válni, amikor a piac fedezékbe vonul. A rövid kötvények emelkednek, de alacsonyabb volatilitásuk miatt nem feltétlenül tuják ellensúlyozni a hosszú kötvények magas volatilitású eséseit. A megfelelő arányok kialakításával ennek elejét lehet venni. Egyszerűen a jelenérték függvény felrajzolásával (akár excelben) leolvashatjuk az általunk kiválasztott papírok volatilitási értékeit; vagy egyszerűen következtethetünk a múltbeli trendekből is. Utána ezen értékek birtokában egyszerűen matekozzuk ki, hogy milyen részarányban legyen portfolionkban a két típusú papír, hogy kedvezőtlen helyzetben se jöjjünk ki rosszul?

Miért ne kövessük pusztán a piacot?

Joggal kérdezheti az olvasó, hogy nem lenne egyszerűen a piaci trendeket követni a vásárlással? A válasz: most nem. A kötvény kereskedés más szabályokon és elveken alapszik, mint a részvények. Itt a vásárlás illetve eladás sokkal lassabb folyamat lehet, mind a tőzsdék esetében, ha és eladáskor beszorulhatunk egy pozícióba, ezzel kumulálva veszteségünk, vételkor pedig kimaradhatunk az emelkedésből. A másik érv az állandó tranzakciók ellen a díjak és jutalékok fizetése. Túl sok tranzakcióval nem magunknak, hanem brókerünknek keressük a pénzt.

CDS – egy kis trükk

Ha a fent említett okok miatt nem tudunk beszállni rövid kötvény vételbe jó alternatíva lehet a CDS vásárlása, mellyel kockázat mentessé tehetjük befektetésünk. A kamat prémium (kötvény kockázati felár) befizetése után nem csak a csőd ellen biztosítjuk magunkat, de alacsonyabb volatilitást is elérhetünk.

A megfelelő portfolio kialakításával és fenntartásával egy sikeres hosszú távú stratégiát alakíthatunk ki, melynél medve piac esetében állandó érték körül, bika piacnál pedig mérsékelten emelkedő hozamokat kapunk. Rövid távra a költségek, illetve a tény miatt, hogy lehet, hogy csak értékmegőrzést végeztünk kevésbé ajánlott ez a taktika.

Utolsó kommentek