Napjaink egyik legmegosztóbb kérdése a monetáris lazítás. Igen nehéz manapság közgazdasági vitákba bonyolódni, több fő gondolati vezérfonál is megdőlt 2008-at követően, és a "sikeres" válság politikának még nem volt elég ideje, hogy megmutassa igazi hatását. A következő néhány soron ennek fogunk utána járni. Az két alapvető elmélet, ami a mai napokban terítékre kerül a neo-keynes-i iskola alapelve,akik , mint alapítójuk azt vallják, hogy az államnak és a monetáris szerveknek be kell avatkozni recesszió idején, míg Milton Friedman követői inkább a dolgok természetes lefolyása mellett teszik le a voksukat. Társadalomban élni természetesen bonyolult, így nem lehet teljesen beavatkozás nélkül hagyni egy egy gazdasági recessziót, ám körültekintőnek kell lenni, nehogy gazdasági anomáliákat okozzon a rendkívüli monetáris/fiskális politika. Utóbbi egyre kevésbé releváns, minek után a XX. század második felében megdőlt Keynes által alkotott teória, miszerint "az államok hitelképessége korlátlan". Bár a mai monetáris intézkedések próbálják ezt alátámasztani épp a fent említett anomáliákba csúsznak bele. A határok természetesen nem egyértelműek, gyakran összemosódnak, és mint az élet minden területén az arany középút megtalálása a cél, csak ez roppant körültekintő tervezést is kivitelezést igényel.

A pénznyomtatás

Hogyan is kerül a piacokra az az elképzelhetetlen mennyiségű pénz, amit az utóbbi néhány évben a nyugati jegybankok (BoJ, FED) "nyomtattak"? Semmi más nem történik, mind a fiskális politika hitelezése, mellyel a kormányok igyekeznek többlet keresletet teremteni a piacokon. A jegybank nem tesz mást, mint államkötvényeket vásárol, ráadásul a jegybanknak megvan az az előnye az egyszerű polgárral szemben, hogy nem kell a fedezetnek a számláján lennie ahhoz, hogy vásároljon valamit. Így születnek a dollármilliárdok.

A Phillips görbe az infláció, munkanélküliség és termelés összefüggéseit vizsgálja. William Phillips, az elmélet megalkotója azonban elfelejtett figyelembe venni egy igen fontos tényezőt a közgazdaságtanban: az emberi pszichét. A modell nem csak racionális alapokon múlik, és egyáltalán nem olyan stabil, mint amilyenre Phillips tervezte. A múltbeli trendek kivetítése már többször szóba került a blog cikkei között, mindig igyekszünk felhívni a figyelmet ennek veszélyére. Az emberi elme akarva, akaratlan rendszert próbál keresni még a káoszban is, és igyekszik felkészülni a jövőre, elkerülve az ismeretlent. Legalábbis ebben a hitben hozzuk meg döntéseink nagy részét, melyek közül később több önbeteljesítő jóslatként meg is állja a helyét.

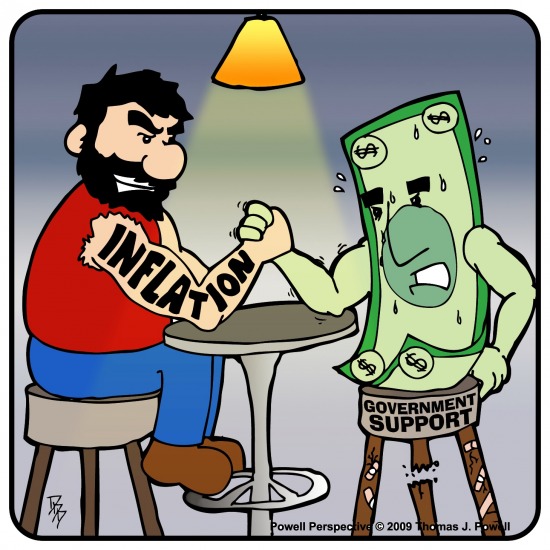

Milton Friedman kiegészítette az eredeti egyenletet és belevett még egy változót az infláció számításába: az inflációs várakozást. Recesszió idején a kereslet csökkenése hamar észrevehető lesz, a háztartások visszavágják fogyasztásuk, a cégek nem mernek árakat emelni a megnövekedett verseny miatt, lassul a fundamentális és várt inflációs ráta is. Itt jön a képbe a jegybank. Elkezdenek pénzt nyomtatni, hogy az állam átvehesse a háztartásoktól a fogyasztó szerepét. De az infláció csak nem kezd el növekedni. Ám a monetáris kommunikáció előbb utóbb célt fog érni, ha eleget nyomtattunk már elindul a pénztöbblet hatása és újra sínre kerül a gazdaságunk. Eddig minden szép és jó. A nem kívánt hatás ez után következik: visszatér a fogyasztói bizalom. Látván, hogy már más megoldotta a problémát és minden sínen van ideje nekünk, mint háztartásoknak is visszatérni a rendes kerékvágásba. Ekkor érezteti hatását a fundamentális elmélet: ha valamiből sok van csökken az értéke. Visszatértünk a kiinduló gazdasági szituációba, ám dollár milliárdokkal több van a piacokon. Mivel már értékpapírral fizetünk, nem valós pénzzel a vásárló erő és reál érték könnyen meginghat. Ha nem szállunk ki időben a lazítással áteshetünk a ló túloldalára.

Mi a következtetés és a cikk célja? Mostanában az amerikai gazdasági adatok többször kerültek a figyelem középpontjába, hogy nem elég meggyőzőek, többször spekuláció indult el a piacokon, hogy talán a FED elnyújtja a lazítás kivezetését, ezzel komoly ralikat előidézve a tőzsdéken. A FED tudja, hogy amikor már elindult a bizalom növekedése ott kell kiszállni és nem erőltetni tovább a gazdaság élénkítését, és épp akkor lőhetnének egy hosszú távú öngólt ha tovább folytatnák a pénz pumpálását.

Bűvésztrükk?

felülteljesítésének tünete. A kérdés az, hogy a pénznyomtatással valós célt érünk el, vagy csak tünetet generálunk, hogy az alany elhiggye magáról, hogy "beteg" (akár jó értelemben véve). Akárhogy is a közgazdaság mindig is a meggyőződések világa lesz, így bármelyik eset is forogjon fenn, amíg nem cáfol rá valami a növekedésre a két gyógymód egy orvosság lesz.

Utolsó kommentek