A vezető jegybankok közül elsőként mennyiségi lazítást (QE) bevezető angol és amerikai gazdaságról sorra kapjuk a csalódást keltő híreket. A tengerentúlon a bizalmi indexek rekord alacsony szinten vannak a kilábalás kezdetétől számítva, gyengék az első negyedéves termelési adatok, a brit gazdaság áprilisban bekerült a deflációs zónába. Holott mindkét országban óriási, és eredményes erőfeszítéseket tettek a munkanélküliség csökkentésére, a várva várt bárnyomás ezeddig nem mutatkozott az árakban.

A korábbi, 2013-14-es erős gazdasági fellendülést követően a piacok a dollár illetve font iránti magas kereslet folytatódását, illetve jegybanki oldalról az alapkamatok emelését várták. A dollár index körül belül 20 százalékkal értékelődött fel tavaly július óta, míg a font 12-14 százelékkal erősödött a várkakozások beárazását követően a főbb kereskedelmi partnerei devizáival szemben.

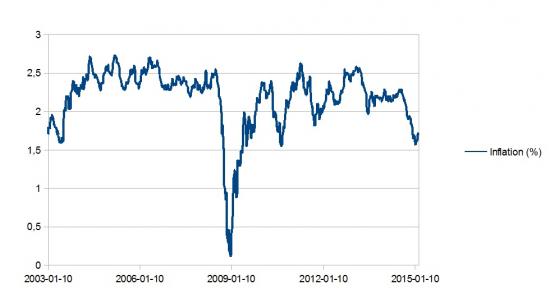

Az erősödő hazai devizák, és ennek hatására csökkenő importárak mellett még a globális nyersanyagok ára is összeroppant az utóbbi három negyedévben, az fosszilis árupiaci termékektől, az ipari felhasználású fémeken át az élelmiszer árakig. Az olcsóbb források, és magas verseny mellett természetes, hogy a kiskereskedelmi árak stagnálásba kezdenek. Az alacsonyabb árupiaci árak azonban a bázishatás miatt egy pár hónapon belül kikerülhetnek az inflációs indexből, így ennek nincs túl nagy jelentősége hosszútávon.

A munkanélküliséget mindkét angolszász gazdaság a válság előtti szintekre szorította , 5,2-5,5 százelék köré. Ehhez többek között az Egyesült Államokban az is hozzájárult, hogy a regenarálódás éveiben közel kétmillió munkavállaló elhagyta a munkaerőpiacot.

Ugyanakkor a termelékenység még mindig a válság előtti szinteken áll, és a béremelések is csak lassan indulnak el. Előbbire két indokot lehet találni. Először is a hosszútávú munkanélküliség rontja a munkaerő termelékenységét, kiesik a munkaerő a gyakorlatból. Második, hogy általában a kevésbé termelékenyek kerülnek felvételre a legkésőbb, így magasabb foglalkoztatottságnál az átlag a későn jövők miatt csökken.

A bérszinteket szintén két tényező befolyásolhatja. Valószínűleg az alacsonyabb termelékenységgel vannak összefüggésben, a kevésbé termelékeny munkaerőért kevesebbet kíván fizetni a munkáltató, egyébként ráfizetne. Másik oldalról az is valószínűsíthető, hogy sokan, akik hosszú idő után jutottak újra álláshoz korábban lefogyasztották tartalékaikat, így hajlamosak alacsonyabb bérekért is visszamenni dolgozni.

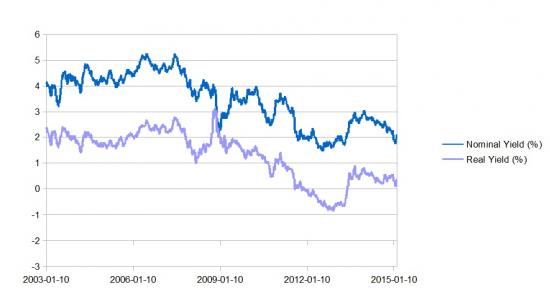

A termelékenység idővel javulhat, hosszú távon azért sem aggódnék, míg az emelkedő árupiaci indexek az inflációs rátát/ várakozásokat is emelhetik, így előbb utóbb már magasabb nominális béreket fognak követelni a munkások, ami beindítja az infláció ördögi körét.

Utolsó kommentek