Az elmúlt egy hónapban egyértelműen a görög helyzet uralta a piacok hangulatát. Azonban a saga a végéhez közeledik, szombat lesz az utolsó találkozó ez ügyben (legalábbis elvileg, nem lennék meglepve, ha sikertelen zárás esetén bejelentenének még egyet hétfőre), majd kedden lejár a görög IMF felé fennálló adóssága. Az elmúlt hetekben mást sem lehetett olvasni, csak hogy mi van a görögökkel, lássuk hát a körképet a görög para után.

A fennforgó gazdaság csupán az EU GDP-jének 2 százalékát teszi ki, ráadásul a korábbi, 2011-12-es válság után a külföldi bankok és nemzetközi hitelezők jóval óvatosabb módba kapcsoltak, így a görög kitettség még ennél is alacsonyabb. Arról nem is beszélve, hogy a 2 százalék nem fog lenullázódni, csak egy recesszió jön benne. A fertőzés veszély így alacsony.

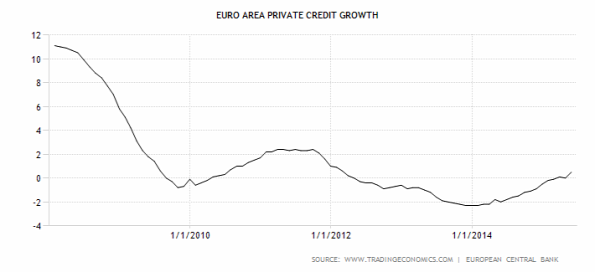

Emellett a napokban megjelenő májusi és júniusi beszerzési és hangulati indikátorok mind pozitív trendet mutatnak, az hitelkibocsátások évekig tartó csökkenő trendje után májusban 0,5 százalékos növekedést mutattak éves alapon.

A kontinens és a gazdasági övezet kilátásai stabilak, a részvénypiacok értékeltsége alacsonyabb, mint a világ többi vezető indexéjé. Természetesen görög csőd esetén jöhet még korrekció, de hosszú távon egyenlőre szinte nincs ami az emelkedés ellen szólna.

Szinte. A piaci mozgásokat elnézve igen egy euró szkeptikusságot, és risk-off hangulatot lehetett látni. Utóbbi természetes velejárója egy ilyen helyzetnek, előbbi azonban túlmutat a görög problémán. A periféria országok és német hozamok közötti különbség tágulása az elmúlt pár hétben jó példa erre. A befektetők egy uniós szempontból kedvezőtlen kimenetelre számíthat. A kedvezőtlen az lehet, ha a görög hangulat átterjed az olaszokra, portugálokra, spanyolokra, és ők is könnyítéseket kérnek. Ezt már nem bírná el az EU költségvetés, és könnyen a zóna lazulásához, akár felbomlásához vezethet.

A hangulat terjedése azonban egy görög csőd esetében is elkerülhető, amennyiben épp hogy kirakják őket az euró övezetből. A megmaradt zónát ez épp erősíthetné, hiszen a recesszióba süllyedő Görögország elvenné a többiek kedvét hasonló kezdeményezésektől.

Azonban a görög csőd nyilvánvalóan tovább gyengítené a perifériába vetett bizalmat. Valúszínű, hogy ilyen esetben az EKB átcsoportosítaná kötvény vásárlási kvótáját, hogy csökkentse a német-periféria spreadeket.

Utolsó kommentek